01. 전자세금계산서/종이세금계산서 입력하기

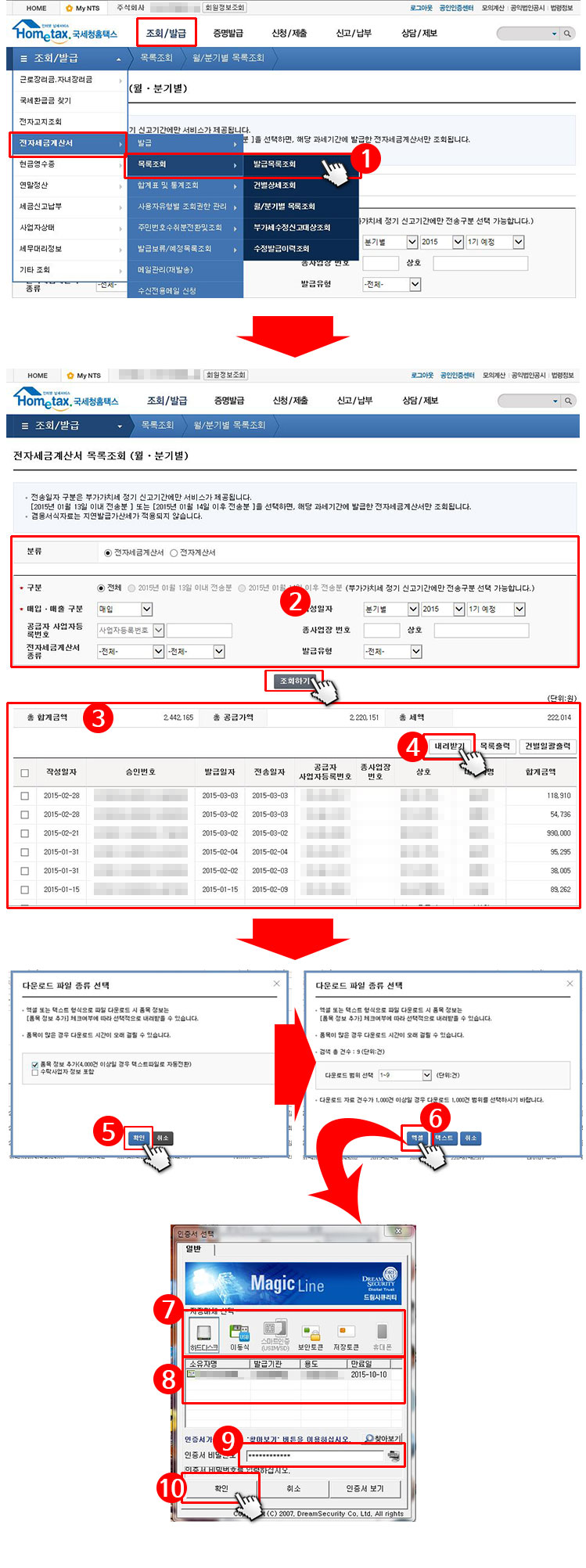

– 전자세금계산서는 국세청 홈택스(www.hometax.go.kr)에서 해당 년도 매출 / 매입 계산서를 조회해서 엑셀로 다운로드 받습니다.

– 참조 1번 : 홈택스 사이트에 공인인증서로 로그인 후 조회/발급 메뉴 에서 전자세금계산서 > 목록조회 를 클릭합니다. 메뉴 중 전자세금계산서 발급목록조회 (월 · 분기별) 을 선택합니다.

– 참조 2번 : 검색하실 조건을 선택 하신 후 조회 버튼을 클릭합니다.

– 참조 3번 : 표시된 목록을 확인하신 후 다운받으실 정보를 선택합니다.

– 참조 4번 : 우측 내려받기 버튼을 클릭합니다.

– 참조 5번 : 파일종류 선택 팝업이 열리면 확인 버튼을 클릭합니다.

– 참조 6번 : 다운로드파일 종류를 엑셀을 선택합니다.

– 참조 7번 : 공인인증서 팝업이 열리면 인증서 위치를 선택합니다.

– 참조 8번 : 인증서를 선택합니다.

– 참조 9번 : 인증서 암호를 입력합니다.

– 참조 10번 : 확인 버튼을 클릭합니다.

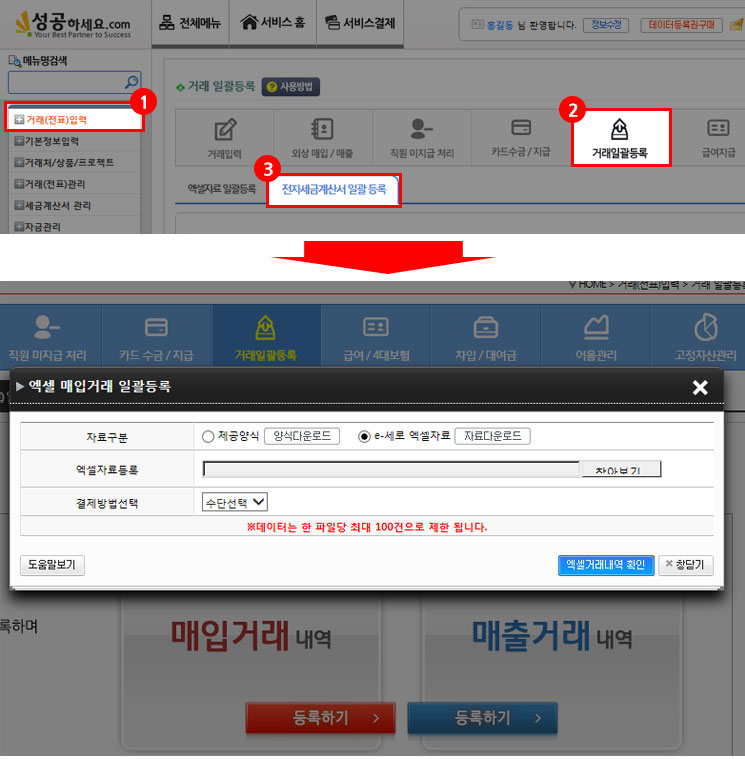

– 성공하세요에서 거래일괄등록>전자세금계산서(e세로)일괄등록 메뉴에서 다운로드 받은 엑셀을 한번에 등록합니다.

– 엑셀자료등록 항목의 찾아보기를 클릭하신 뒤 다운받은 엑셀파일을 선택합니다.

– 결제방법을 미지급금으로 선택하여 업로드 시 실제 금액수금이 이루어 진 날 수납처리를 꼭 해주셔야 합니다.

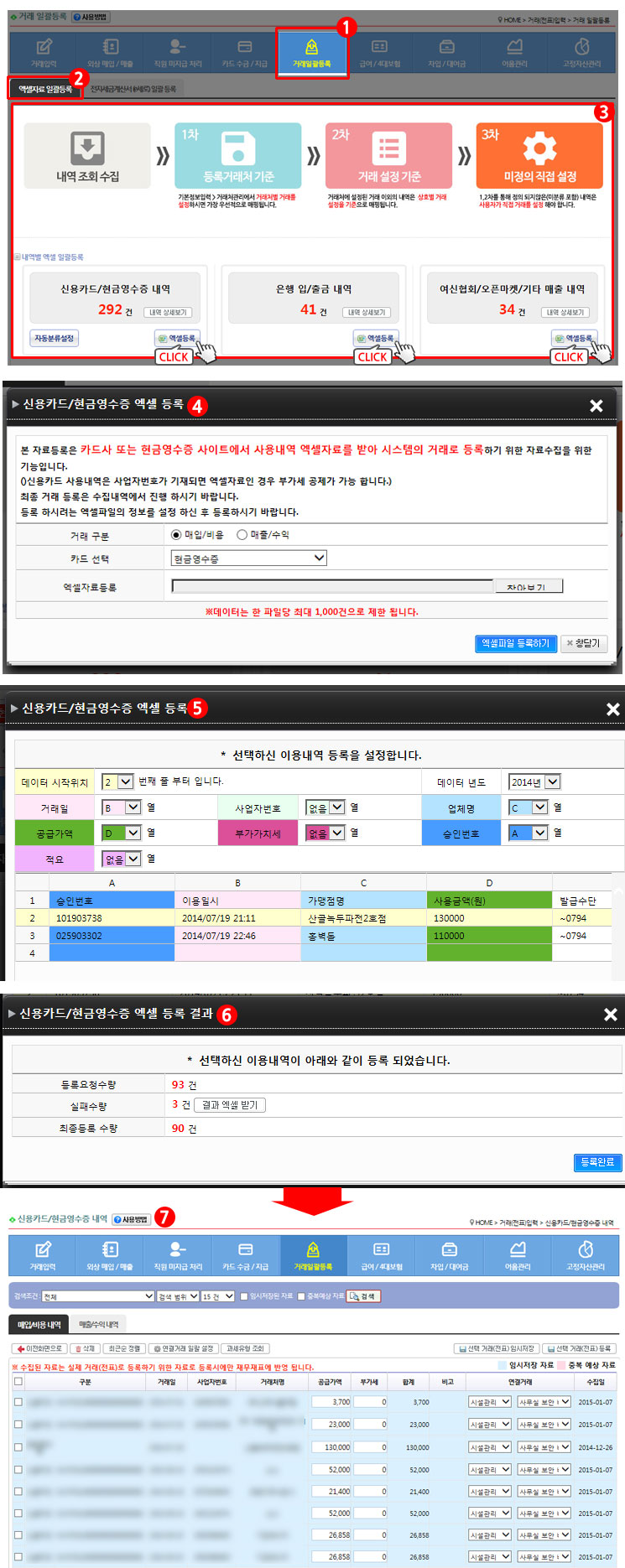

02. 신용카드/현금영수증 매입/매출 입력하기

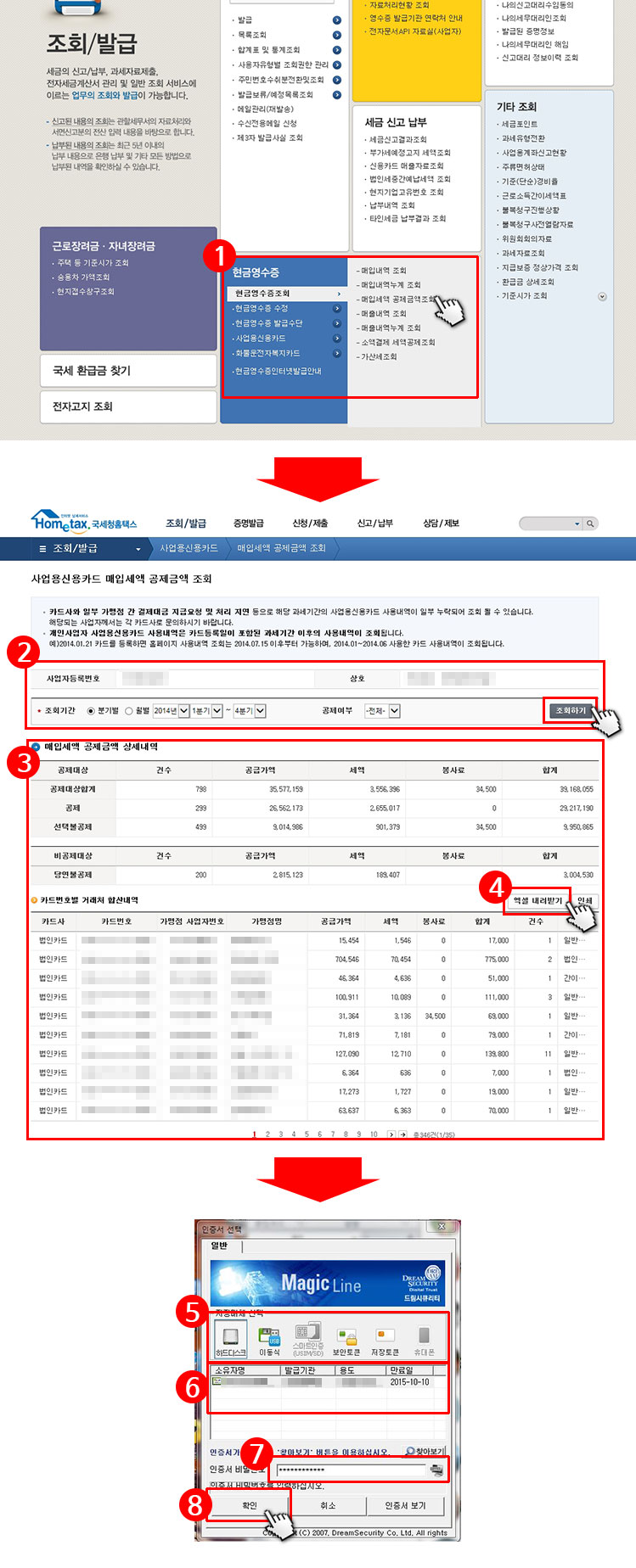

– 사업용 신용카드를 등록하신 분들은 국세청 홈택스에서 2015년도 신용카드/ 현금영수증 사용내역을 엑셀로 다운로드 받습니다.

(신용카드 정보도 각 카드사 별 홈페이지에 로그인하여 비슷한 절차로 자료를 다운로드 받으실 수 있습니다.)

– 참조 1번 : 홈택스 사이트에 공인인증서로 로그인 후 조회/발급 메뉴 에서 현금영수증 > 현금영수증조회 또는 사업용신용카드 를 클릭합니다. 두가지의 흐름이 비슷하기 때문에 본 도움말에서는 사업용신용카드 기준으로 진행하도록 하겠습니다.

– 참조 2번 : 매입세액 공제금액 조회에서 사업자번호 등 정보를 확인 후 조회 기간 등을 설정 한 후 조회하기 버튼을 클릭합니다.

– 참조 3번 : 표시된 목록을 확인합니다.

– 참조 3번 : 우측 엑셀 내려받기 버튼을 클릭합니다.

– 참조 5번 : 공인인증서 팝업이 열리면 인증서 위치를 선택합니다.

– 참조 6번 : 인증서를 선택합니다.

– 참조 7번 : 인증서 암호를 입력합니다.

– 참조 8번 : 확인 버튼을 클릭합니다.

– 성공하세요에서 거래일괄등록>엑셀자료 일괄등록메뉴에서 다운로드 받은 엑셀을 한번에 등록합니다.

– 은행 입/출금 내역은 제외해도 상관없습니다.

– 여신협회 / 오픈마켓 등 기타 매출이 있으면 신용카드 / 현금영수증과 마찬가지로 관련 내역을 엑셀로 다운로드 받고, 받은 엑셀을 한번에 등록합니다.

03. 간이영수증 입력하기

– 1번 참조: 거래입력 시 간이거래를 선택하여 등록합니다.

– 간이영수증은 사용금액 최대 3만원 한도 내 에서만 가능하며, 적격증빙은 세금계산서, 계산서, 현금영수증, 신용카드매출전표 만이 인정됩니다.

– 만일, 이러한 금액한도를 어겼을 경우에는 부적격 증빙 수취로 거래금액의 2%에 해당하는 가산세를 맞을 수 있습니다

– 간이영수증 사용금액 한도에 대한 상세 내용은 법인세법 시행령 158조 를 참조하시기 바랍니다. (인정 금액이 매년 변경되기때문에 매년 체크하시기 바랍니다.)

– 3만원을 초과하는 물품은 반드시 법인신용카드로 결제하거나 세금계산서를 수취해야 증빙불비가산세가 부과되지 않으며, 여러장의 영수증으로 분할하여 교부받는 경우에는 세무조사 적발시 동일한 1건으로 간주한다는데 유념해야 합니다.

– 감사가 발생 할 시 집중관리대상으로 오를수 있기 때문에 간이영수증의 사용은 신중하셔야 합니다.

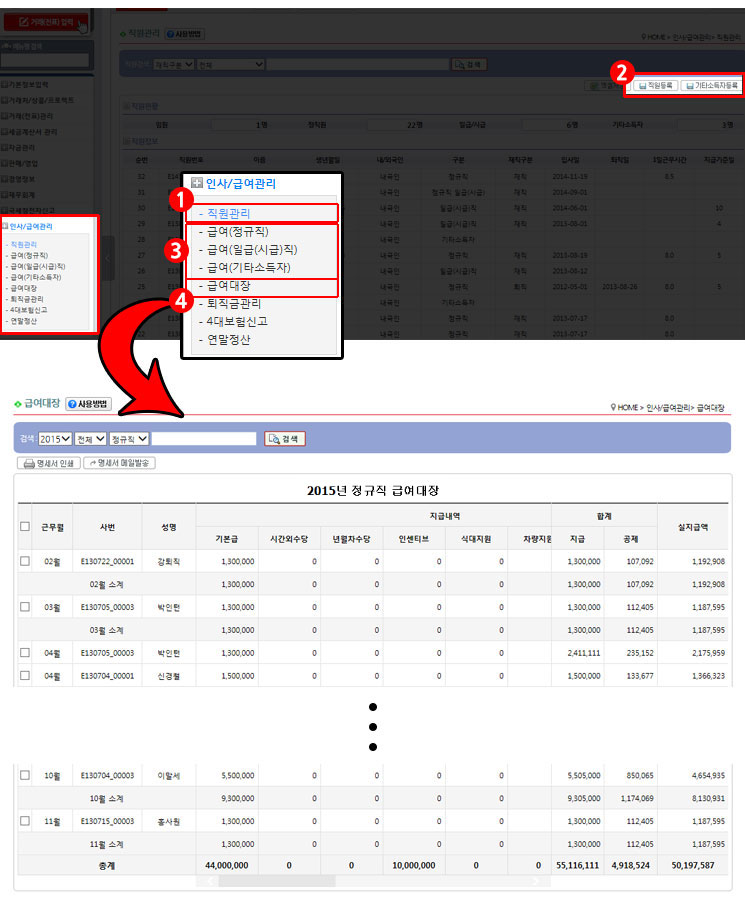

04. 급여 입력하기

– 고용한 직원이 있으면 인사/급여관리 메뉴(1번, 2번 참조)에서 등록합니다. 기본은 직원이름과 입사일, 그리고 월 급여액을 입력합니다.

– 급여를 지급하는 직원의 고용형태에 따라서(3번 참조, 정규직, 일/시급직, 사업소득자 에 따라 분류) 급여 지급일에 급여지급 처리를 합니다.

– 한번에 확인하려면 2015년 직원별 급여지급(4번 참조) 총합계금액을 월급여로 해서 입력합니다.

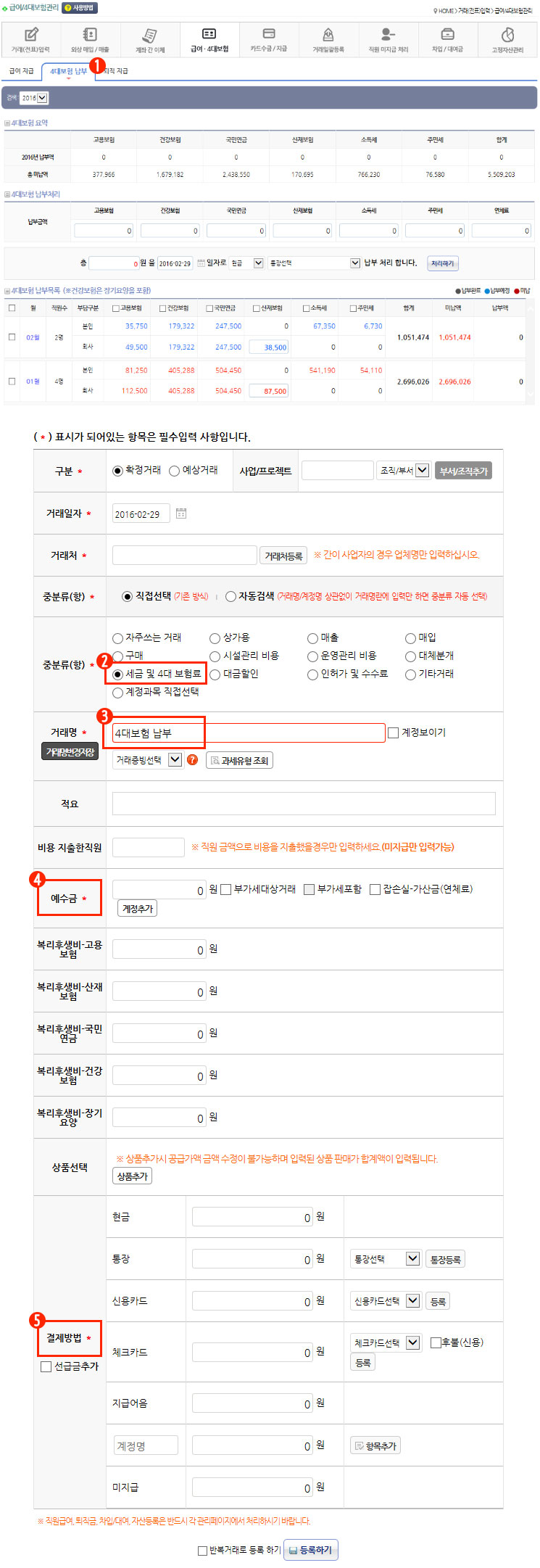

05. 4대보험 납부내역 등록하기

– 거래(전표)입력 메뉴에서 거래입력이나 급여/4대보험 을 클릭합니다.(1번 참조)

– 한번에 확인하시려면 거래입력 메뉴에서 거래분류의 세금 및 4대보험료를 선택합니다.(2번 참조)

– 거래명에서 정기적으로 납부하는 4대보험(직원+회사)를 선택합니다.(3번 참조)

– 한번에 확인하려면 2015년 4대보험 납부금액을 합산해서 한번에 입력합니다.

– 예수금에 급여 지급하면서 공제한 4대보험 직원분 합계금액을 입력하신 후 회사에서 부담하는 4대보험 내역을 4대 보험별로 합산해서 입력합니다.(4번 참조)

– 결제방법은 현금, 통장, 미지급 중에서 아무거나 선택해도 상관없습니다.(5번 참조)

06. 영업외수익 및 영업외비용 입력하기

– 영업외수익에는 이자수익, 투자자산처분이익, 단기매매증권 평가이익, 단기매매증권처분이익, 외환차익, 외화환산이익, 지분법이익 등이 포함됩니다.

– 이자수익 정도가 자주 발생할 것 같습니다. 근데 이자수익금이 크면 이자수익 계정으로 거래등록을 하면 됩니다. 대신 이자수익금이 크지않으면 잡이익으로 처리하는게 편리합니다. 이자수익 계정으로 등록하려면 은행에서 이자수익에 대한 원천징수영수증을 받아야 합니다. 근로 비용이 더 손해일 것 같습니다.

– 예를들어 예금이자, 잡이익 같은 수익 또는 대출이자, 잡손실 등의 비용에 대한 금액이 클 경우에만 입력 합니다. 해당 금액이 크지 않을 경우 소득세 계산에서 별로 중요하지 않습니다.

– 참조 1번 : 거래(전표)입력 메뉴에서 영업외수익/영업외비용을 등록합니다.

– 참조 2번 : 거래분류는 기타거래를 선택합니다.

– 참조 3번 : 거래명은 이자수익, 잡이익 중 하나를 선택합니다.

– 영업외비용이 있으면 입력합니다. 영업외수익에는 이자비용, 투자자산처분손실, 단기매매증권 평가손실, 단기매매증권처분손실, 외환차손, 외화환산손실, 지분법손실 등이 포함됩니다.

– 이자비용과 잡손실, 기부금 등이 주로 발생합니다. 꼭 챙기면 그 비용만큼 소득세 대상 과세금액이 줄어듭니다. 종합소득세와 법인세 절세를 하려면 꼭 입력하세요.

– 참조 1번 : 이자비용일 경우에는 차입/대여금 메뉴로 이동합니다.

– 참조 2번 : 검색조건에서 차입금을 선택 후 검색버튼을 클릭합니다.

– 참조 3번 : 검색된 목록 중 처리할 항목의 갚기 버튼을 클릭합니다.

– 참조 4번 : 원금을 제한 이자금액만 갚기 처리할 경우에는 처리금액을 0원으로 입력 후 처리일자를 선택, 이자금액 입력 후 처리 버튼을 클릭합니다.

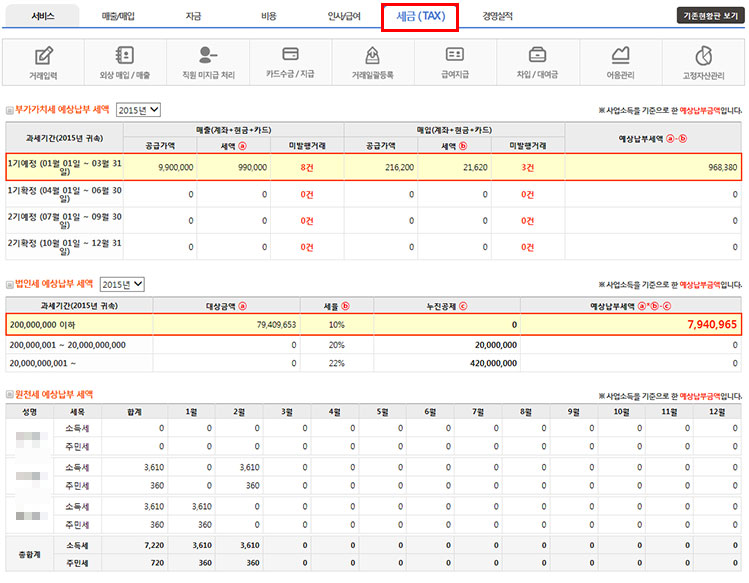

07. 사업소득에 대한 예상 종합소득세 / 법인세 확인하기

– 상단의 서비스홈 버튼을 클릭합니다.

– 개인사업자는 종합소득세가 나오고 법인사업자는 법인세가 표시되며, 원천세, 부가세의 예상 세액도 확인이 가능합니다.

– 대상금액이 “+” 로 나오면 사업소득에 대한 납부세액이 있습니다. “–” 로 나오면 사업소득에 대한 납부세액이 없습니다. (단, 납부세액이 “+” 라 하더라도 기타 공제 금액이 있습니다. 국세청이나 세무사/회계사에게 문의하시면 됩니다.)